Zu einer gewissen Bekanntheit hat es Mr. Marcus/Mr. M auf der 5$-Plattform „Fiver.com“ gebracht: Ab 5$ aufwärts produziert er Videoclips, in denen er u.a. mit einer Motorsäge jongliert und einen gewünschten Werbespruch aufsagt.

Natürlich hat er dafür jahrelang trainiert, ist ein Profi und weiß, was er tut:

Please accept YouTube cookies to play this video. By accepting you will be accessing content from YouTube, a service provided by an external third party.

If you accept this notice, your choice will be saved and the page will refresh.

Natürlich gibt es immer ein Restrisiko, was er hoffentlich kalkuliert haben wird. Nun aber zum eigentlichen Thema: Zocken mit Bitcoin.

Ich halte weiterhin nichts von Bitcoin als „Währung“: Zu groß sind die technischen Defizite, zu schlecht die Skalierbarkeit, zu intransparent die Besitzverhältnisse, „Börsen“ und „Miners“. Keiner weiß genau, wer wieviel Geld damit verdient, welche Mafiosis darüber ihr Geld waschen oder welche „Exchanges“ ihre Kunden betrügen.

Trotzdem kennt der Bitcoin-Preis nur eine Richtung: Nach oben.

Wie kann man eine Blase ausnutzen? Durch Leerverkauf? Durch den späten Einstieg? Sollte man es überhaupt tun? Weiter nach dem Break!

Als erstes nochmals die Warnung, dass dies zu großen Teilen ein unkalkulierbares Glücksspiel ist, dass man sich leisten können muss und dessen man sich auch bewusst sein muss: Nur wer den Feind kennt, kann ihn besiegen.

Ich empfehlen es NIEMANDEM nachzumachen.

Ich gehe weiterhin auch davon aus, dass Bitcoin und sämtliche Crypto-Derivate mittelfristig wertlos werden, wir uns in einer großen Blase befinden die jederzeit platzen kann und dies von Tag zu Tag wahrscheinlicher wird.

Allerdings sind Blasen, also Übertreibungen, ein wiederkehrendes Phänomen menschlichen Handelns. Hypes kommen und gehen, dauern entweder länger als erwartet oder kürzer als erwartet. Wer also heute schon auf fallende Bitcoin-Kurse spekuliert, kann durchaus sein gesamtes Vermögen verlieren nur um dann mitansehen zu dürfen, wie Bitcoin wirklich crasht. Timing ist alles.

Es ist daher strategisch eher unklug, jetzt schon Bitcoin zu shorten, insbesondere weil die Zahl der Bitcoins beschränkt ist und theoretisch ein unbeschränkter Squeeze nach Oben erfolgen könnte. Die Bitcoin-Blase wird also nicht durch aggressive Shortseller platzen sondern einzig und alleine durch eine einbrechende Nachfrage welche die Kurse nicht mehr antreibt und immer mehr Bitcoin-Besitzer anfangen, Kasse zu machen.

Jede Kursverdoppelung bedeutet bis dahin: Die Marktkapitalisierung muss sich verdoppeln, also die gesamten bisher in Bitcoin investieren Euro/Dollar/Fiat-Beträge müssen erneut aufgebracht werden. Jedem sollte klar sein, dass dies nicht endlos weitergehen kann, somit wird der Aufwärtstrend zwangsläufig irgendwann enden.

Um bis dahin den Aufwärtstrend so lange wie möglich intakt zu halten, müssen immer neue Zielgruppen für Bitcoin begeistert werden, man sagt dazu auch „Greater Fool Theory„: Jemanden finden, der noch mehr zu zahlen bereit ist, als man selbst. Bei Blasen an Aktien- oder Immobilienmärkten wird meist eine Berichterstattung im Boulevard (Bild-Zeitung etc.) als Indikator für die „Reife“ eine Blase herangezogen. Auch wenn völlig unbedarfte und finanziell meist ungebildete Bevölkerungsgruppen anfangen darüber zu sprechen: Taxifahrer, Friseure, …

Aktuell, am 18.12.2017 kann man auf Bild.de schon Artikel über Bitcoin finden, auch sprechen bereits „normale Menschen“ über Bitcoin denen sonst der Finanzmarkt sehr fremd ist. Weitere Warnzeichen sind „unglaubliche Geschichten“ irgendwelcher Schulabbrecher oder Obdachlosen, die zufällig vor 5 Jahren 50 Bitcoins geschenkt bekommen haben wollen und jetzt Millionäre sind. Damit sollte klar sein, dass jetzt keiner mehr durch einen Einstieg reich werden kann. Würde sich der Kurs also auch jetzt nochmals verdoppeln, müsste man schon 500.000€ in Bitcoin investieren haben um noch Millionär zu werden.

Es könnte also schon sein, dass wir die letzte Phase vor einer Stagnation und einem Einbruch erreicht haben.

Für mich persönlich ergaben sich in den letzten Wochen zwei Zeitpunkte zu einem Einstieg: Es wurden Futures-Produkte auf Bitcoin angekündigt und die Berichterstattung in den reichweitenstarken Medien (TV, Print) ging im November so richtig los. Futures sind Terminkontrakte, man wettet also auf den Preis des Underlyings am Ende des Kontrakt-Zeitraums, üblicherweise monatlich oder quartalsweise. Hier geht es zwar um Bitcoin, trotzdem werden die Kontrakte in USD gehandelt und am Laufzeitende auch durch eine USD-Transaktion abgewickelt. Ähnlich sieht es mit dem in Schweden domizilierten ETN aus (ETF/ETN-Unterschiede).

Bis dato gab es für US-Bürger keine einfache Art, auf den Kurs von Bitcoin zu wetten. Hier war der o.g. ETN deutlich überlegen bis die beiden Futures-Produkte in Chicago zugelassen wurden (Futures an der CBOE am 10.12.2017, Futures an der CME am 17.12.2017). Weiterhin war zumindest in den ersten Tagen nach Handelsaufnahme kein Leerverkauf der Futures für die meisten Trader verfügbar, abgesehen vom hohen Risiko (oben beschrieben) und der dafür notwendigen Sicherheiten. (Warum nicht direkt Bitcoin sondern Derivate? Bitcoin-Exchanges sind technisch ein Glücksspiel, es gab Betrug und Kurs-Anomalien. Der Bitcoin-Referenzkurs für Derivate wird im Falle des ETN bzw des CME Futures als Mittelkurs aus diversen Exchanges berechnet, beim CBOE Futures zwar nur von gemini.com (Bitcoin-Exchange der Vinklevoss-Brüder) aber immerhin gibt es Marketmaking und einen regulierten Börsenbetrieb auf einer verlässlichen HFT-erprobten Infrastruktur).

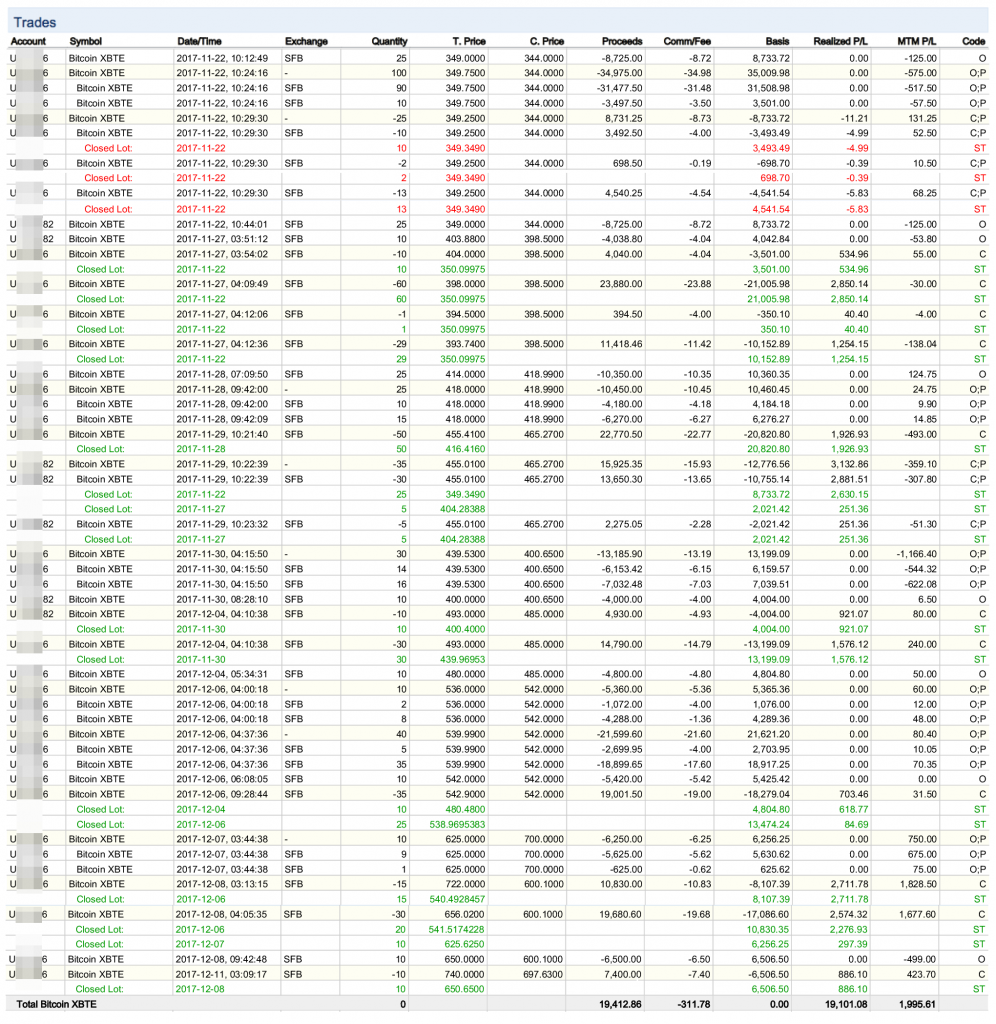

Da ich mit Aktien und Optionen in 2017 recht gute Gewinne erzielt habe, war ich in der Lage etwas zu riskieren und begann mit dem Handel des Bitcoin ETN:

Beim Futures habe ich mich auf den CBOE-Futures konzentriert, der 1 Bitcoin abbildet:

Noch nicht erfasst ist der Close der letzten Futures-Position mit 39$ post-fee Ertrag.

Bis jetzt schaut es also profitabel aus, aber wer genau hinsieht der erkennt das mit der Zeit reduzierte Engagement: Ein CBOE-Bitcoin-Futures umfasst exakt einen Bitcoin, während die von mir davor eingegangenen ETN-Positionen deutlich größer waren. Long-Positionen sind auf den kompletten Wert des Underlyings beschränkt, das sind beim ETC 0.05 Bitcoin, beim CBOE-Futures 1 Bitcoin und beim CME-Futures 5 Bitcoin (zu groß für mein Risikorahmen – im worst case knapp 100.000$ zu verlieren kann ich mir nicht leisten).

Wie ihr sehen könnt: Reich wird man damit auf keinen Fall. „Bitcoin-Millionären“ mit rührenden Geschichten in den Medien waren entweder früher dran oder sind noch höhere Risiken eingegangen. Wer dies aber regelmäßig eingeht, wird zwangsläufig irgendwann einen Totalverlust erleiden. Das wird natürlich in der Berichterstattung und Wahrnehmung ausgeblendet.

Wer allerdings als Millionär regelmäßig 10.000$ als Seed/Risiko-Kapital in innovativen „Quatsch“ steckt, kann dadurch schon sein Vermögen vermehren, solange ab und an ein Vervielfacher dabei ist und man diesen auch bis zur Vervielfachung „laufen lassen“ kann. (Gewinne laufen lassen).

Normalverdiener mit 100.000€ Jahresgehalt würden damit aber ihre finanzielle Zukunft verspielen: Gescheiter wäre es zB das persönliche Konsumverhalten so zu ändern, dass man monatlich zB 2000€ per Dauerauftrag sparen kann: Zum Beispiel in einen Index-ETF-Sparplan oder Berkshire Hathaway-Aktien. Zinseszinseffekte und Effizienzsteigerungen der Beteiligungen sorgen dann über Jahre für ein steigendes Vermögen.

Der Weg zur finanziellen Freiheit ist ein Marathon, kein Sprint.

Bitcoin und andere Wetten verkürzen diesen Marathon nicht.